「経費」をどう処理するか。これは使う側も気になる問題ですが、それにもまして気を遣わなければいけないのが経理側の処理の問題です。特に判断に苦しむのが「交際費と会議費の違い」です。

最も頻繁に目にする経費である「交際費」と「会議費」。その違い、選別方法をはっきりとさせておくことで、課税対象とならない損金としてとして扱えるのかどうかも異なってきます。

今回はその判断の方法と損金としての扱い方について解説していきます。

交際費とは

交際費とは交際費・接待費・機密費などの費用です。

会社が得意先や仕入先などを対象に対する接待、供応、慰安、贈答などを行うために支出する費用をいいます。

したがって会社の上司を接待するために部下が会食の場を設けた場合などは交際費とはなりません。

そして他の経費との最大の違いは、原則として交際費は「損金」にならないということ。多額の交際費を自由に損金算入できてしまうと、不必要な浪費によって会社の利益が減ってしまい、結果、国の税収がダウンしてしまうための判断です。

ただし企業にとってはビジネスを円滑に進めるため、どうしても得意先を接待しなくてはいけない必要もあります。そこで会社の規模に応じて、一定額の交際費が損金に算入できるようになっています。

例えば、期末の資本金の額または出資金の額が1億円以下の法人の場合。つまり中小企業の場合は、接待飲食費の50%以下の金額か年額800万円以下の金額がこれに該当します。つまり800万円までだったら損金として認めてあげるよ、ということです。

交際費となるのは、あくまでクライアントや取引先が参加している接待での飲食費、お中元やお歳暮代、手土産代などの費用が対象です。

その場合には、支出の対象者がクライアントや取引先などの外部の人たちだけでなく、役員や従業員など事業に関係のある全ての人が含まれます。

例えば、取引先と一緒に従業員が数名参加して食事をした場合(1人当たり5,000円をこえるもの)には、取引先に対して支払った分だけでなく、従業員分の飲食費も交際費に該当することになります。

会議費とは

次に会議費ですが、会議における食事代、会議を行う場所や事務機器のレンタル代、資料の作成代(コピー代など)など、会議に必要な費用が全て会議費となります。

基本的に1人5,000円以下の飲食は会議費。1人5,000円以下で、かつ取引先の社員と会議目的で行う飲食も会議費として計上可能です。つまり課税対象から外れる損金としての計上ができるということです。

ただ気を付けなければならないのは、社員だけで行う飲み会は、たとえその席で仕事の話をしたとしても、会議費として処理することはできないという点。しかし、取引先の社員を招いていれば基本的に会議費として処理できます。

また社員だけだとしても、例えば主要目的が明らかに飲み会ではなく会議で、それにお茶などの飲食があくまで付随するという場合であれば、会議費として処理できる場合もあります。

なお、会社によっては、雑費など会議費以外の科目を用いていることもあります。

福利厚生費の存在にも注意

交際費、会議費と類似する費用に「福利厚生費」というものもあります。

福利厚生費とは、給与以外のお金で、従業員の労働環境改善や生活向上などを目的として支出される費用のことです。

例えば上記の目的のための交通費・医療費・住宅費・制服費用・育児や介護の費用援助・慶弔見舞金・飲み会や旅行の費用などが福利厚生費となります。

「交際費か、会議費か 福利厚生費か」を判別する

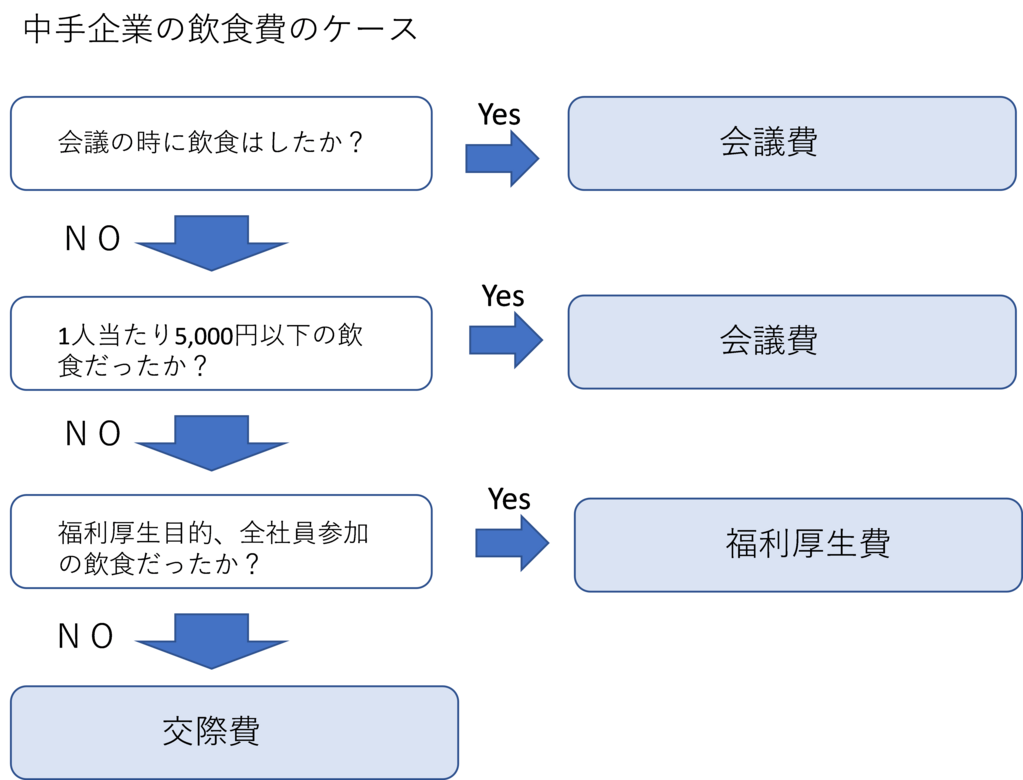

「交際費か、会議費か」を判別するには、次の項目をチェックしていくと分かりやすいでしょう。